Es stehen Ihnen folgende Trend-Indikatoren zur Verfügung:

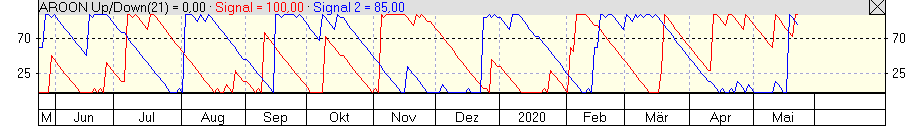

Aroon Up/Down

Beschreibung

Tushar Chande veröffentlichte seinen AROON -Indikator in seinem ersten Buch "The New Technical Trader" 1994. Da der AROON ein trendbestimmender Indikator ist, ist er bestens dafür geeignet Trendphasen und Trendwechsel anzuzeigen.

Berechnung

Der AROON misst die Anzahl der Tage, die seit dem letzten Hoch oder Tief vergangen sind. Während der AROON -Up die steigenden Preise berücksichtigt, misst der AROON -Down die fallenden Preise.

Interpretation

Ein Aufwärtstrend wird mit einem AROON -Up und ein Abwärtstrend mit einem AROON -Down über 70 angezeigt.

Im Aufwärtstrend liegt der AROON -Up über dem AROON -Down, während im Abwärtstrend sich der Sachverhalt verkehrt.

Sobald ein Crossover der AROON -Linien vorliegt kann es zu einem Trendwechsel kommen.

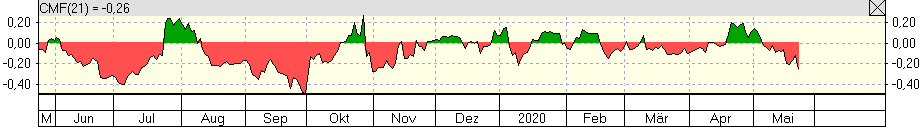

Chaikin's Money Flow (CMF)

Beschreibung

Dieser, von M. Chaikin entwickelte Indikator, ist dazu gedacht, hinter die Kulissen des Marktes zu blicken und die Kräfte zu messen, die die Kursbewegungen beeinflussen. Es wird also nicht nur die Kursbewegung an sich, sondern auch das Handelsvolumen in die Betrachtung mit einbezogen. Handelsvolumen ist als die Summe der gehandelten Aktien multipliziert mit deren Kurs zu verstehen.

Interpretation:

Der CMF-Indikator ermittelt, ob ein Kauf- oder Verkaufsdruck vorherrscht indem er feststellt, ob ein erhöhter Umsatz mit steigendem oder fallendem Kurs verbunden ist. Zunächst wird festgestellt ob der Schlusskurs der Aktie über oder unter dem Mittelwert zwischen High und Low liegt. Dieses Verhältnis wird als Closing-Location-Value (CLV) bezeichnet. Der ermittelte Wert wird mit dem Volumen multipliziert. Der Volumenanteil wird also mit der Stärke der Kursbewegung verrechnet. Dieser Wert wird fortlaufend aufsummiert und durch das Handelsvolumen des Tages dividiert. Als Ergebnis erhalten wir eine Linie, die sich zwischen -1 und +1 bewegt und den Kauf- bzw. Verkaufsdruck wiedergibt. Um den Wert zu glätten und Fehlsignale zu reduzieren, werden die Eingangswerte der Division vorher aufsummiert. Es wird quasi ein Durchschnitt über den Betrachtungszeitraum ermittelt. Chaikin's Standardeinstellung für diesen Zeitraum sind 21 Tage.

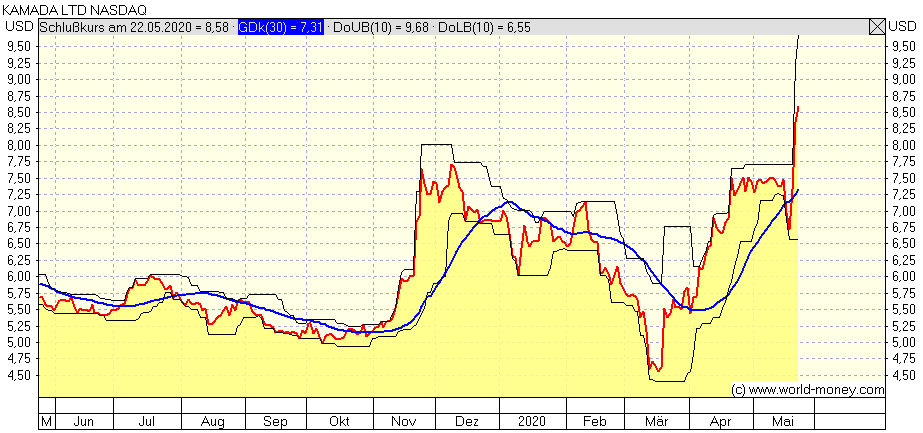

Donchian Kanal

Beschreibung

Der Donchian Kanal wurde von Richard Davoud Donchian eingeführt. Der Höchst- und der Tiefststand der letzten n Tage bilden je ein oberes und ein unteres Band. Die beiden Bänder stellen die Schwankungsbreite für diesen Zeitraum dar. Je größer die Volatilität, umso breiter wird der Kanal.

Interpretation:

Wenn der Kurs das obere Band durchbricht, kann dies auf eine weitere Kurssteigerung in der Zukunft hindeuten und ein Kaufsignal darstellen.

Durchbricht der Kurs das untere Band, deutet dies auf weiter fallende Kurse hin.

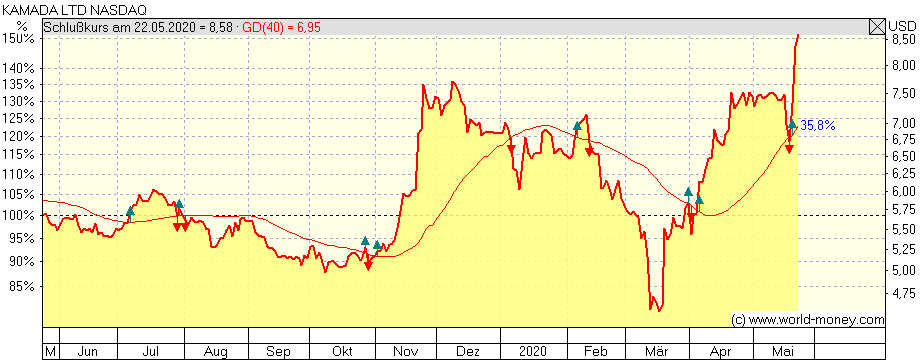

Gleitender Durchschnitt (GD)

Beschreibung

Der GD ist der Durchschnitt der Kurse der letzten n Tage. Hier mit angezeigten Kauf- und Verkaufssignalen.

Bei Anwendung im Intraday-Chart ist n = Anzahl Ticks (Anzahl Kurse).

Gängige Werte für n sind:

30 (kurzfristig),

100 (mittelfristig) und

200 (langfristig).

Diese Werte werden auch in diesem Programm als Standardwerte benutzt, können aber natürlich geändert werden. Der Indikator GD extra im Menü Indikator wird mit n = 40 berechnet.

Mit größeren Werten für n werden langfristige Trends besser, andererseits werden mit kleineren Werten für n Trendwechsel früher erkannt. Der GD gehört zu den populärsten Indikatoren, denn er liefert besonders zuverlässige Kauf- bzw. Verkaufssignale.

Interpretation:

Der gleitende Durchschnitt zeigt, je nach Zeitspanne, kurz-, mittel- oder langfristige Trends an. Durch die stärkere Gewichtung jüngerer Kurse wird ein Trendwechsel beim EGGD, wie auch beim GGD, früher erkannt als beim GD.

Das Kaufsignal kann beim Überschreiten des Durchschnittes durch den Kurs gegeben werden. Analog ist ein Kurswert unterhalb des Durchschnittes ein Verkaufssignal. Der Durchbruch sollte mindestens 3% betragen und für wenigstens drei Tage anhalten.

Bei der Verwendung von gleitenden Durchschnittswerten zur Generierung von Handelssignalen ist der zusätzliche Einsatz von Filtern empfohlen. So könnte ein Handelssignal ignoriert werden, wenn die Handelsspanne am Signaltag nicht vollständig außerhalb des Durchschnitts gelegen hat.

Auch kann an den Durchschnitt das Kriterium einer Mindeständerung (absolut oder prozentual) gestellt werde. Interessant ist auch die Kombination mit sogenannten Envelopes, also umhüllenden Linien, wie z. B. den Bollinger Bands oder den +/-DI +/-DM (in diesem Programm auch mit PDI/MDI bzw. PDM/MDM bezeichnet).

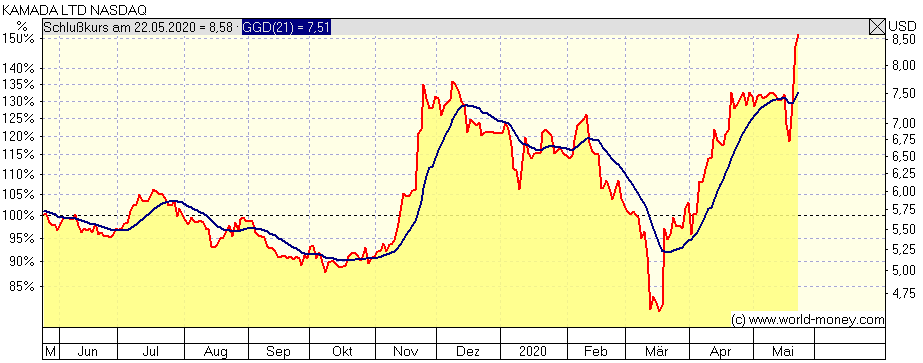

Gewichteter gleitender Durchschnitt (GGD)

Beschreibung

Der GGD versieht - im Unterschied zum einfachen gleitenden Durchschnitt (GD) - die Kurse der letzten n Tage mit von 1 bis n wachsenden Gewichten. Durch die stärkere Gewichtung jüngerer Kursdaten zeigt der GGD Trendwechsel früher als der GD an, erkennt langfristige Trends aber schlechter. In diesem Programm wird der GGD mit linear wachsenden Faktoren berechnet.

Interpretation:

Der gleitende Durchschnitt zeigt, je nach Zeitspanne, kurz-, mittel- oder langfristige Trends an. Durch die stärkere Gewichtung jüngerer Kurse wird ein Trendwechsel beim EGGD, wie auch beim GGD, früher erkannt als beim GD.

Das Kaufsignal kann beim Überschreiten des Durchschnittes durch den Kurs gegeben werden. Analog ist ein Kurswert unterhalb des Durchschnittes ein Verkaufssignal. Bei der Verwendung von gleitenden Durchschnittswerten zur Generierung von Handelssignalen ist der zusätzliche Einsatz von Filtern empfohlen. So könnte ein Handelssignal ignoriert werden, wenn die Handelsspanne am Signaltag nicht vollständig außerhalb des Durchschnitts gelegen hat.

Auch kann an den Durchschnitt das Kriterium einer Mindeständerung (absolut oder prozentual) gestellt werde. Interessant ist auch die Kombination mit sogenannten Envelopes, also umhüllenden Linien, wie z. B. den Bollinger Bands oder den +/-DI +/-DM (in diesem Programm auch mit PDI/MDI bzw. PDM/MDM bezeichnet).

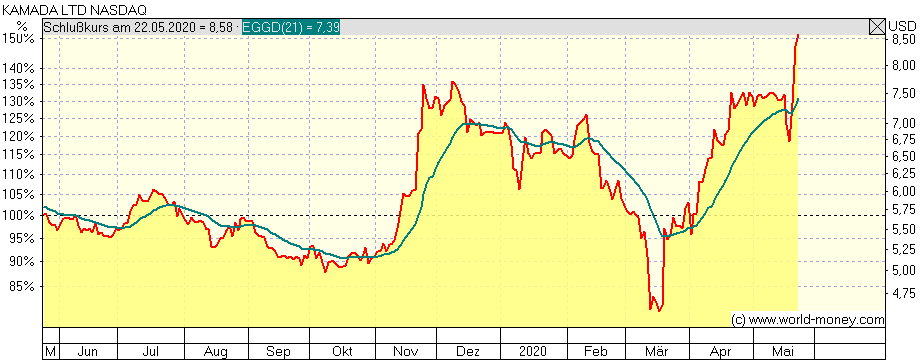

Exponentiell gewichteter gleitender Durchschnitt (EGGD)

Beschreibung

Der EGGD unterscheidet sich einfachen gleitenden Durchschnitt (GD) dadurch, dass die Kurse umso stärker berücksichtigt werden, je jünger sie sind. Dem liegt die Annahme zugrunde, dass in den jüngeren Kursen mehr Informationen über künftige Kursentwicklungen enthalten sind.

Dazu wird über n Tage die Differenz zwischen dem Tagesschlusskurs und dem Vortageswert des EGGD mit einem Wertungsfaktor gewichtet. Das Ergebnis wird anschließend zum EGGD-Vortageswert hinzuaddiert.

Bei Anwendung im Intraday-Chart ist n = Anzahl Ticks (Anzahl Kurse).

Interpretation:

Der gleitende Durchschnitt zeigt, je nach Zeitspanne, kurz-, mittel- oder langfristige Trends an. Durch die stärkere Gewichtung jüngerer Kurse wird ein Trendwechsel beim EGGD, wie auch beim GGD, früher erkannt als beim GD.

Das Kaufsignal kann beim Überschreiten des Durchschnittes durch den Kurs gegeben werden. Analog ist ein Kurswert unterhalb des Durchschnittes ein Verkaufssignal.Bei der Verwendung von gleitenden Durchschnittswerten zur Generierung von Handelssignalen ist der zusätzliche Einsatz von Filtern empfohlen. So könnte ein Handelssignal ignoriert werden, wenn die Handelsspanne am Signaltag nicht vollständig außerhalb des Durchschnitts gelegen hat.

Auch kann an den Durchschnitt das Kriterium einer Mindeständerung (absolut oder prozentual) gestellt werde. Interessant ist auch die Kombination mit sogenannten Envelopes, also umhüllenden Linien, wie z. B. den Bollinger Bands oder den +/-DI +/-DM (in diesem Programm auch mit PDI/MDI bzw. PDM/MDM bezeichnet).

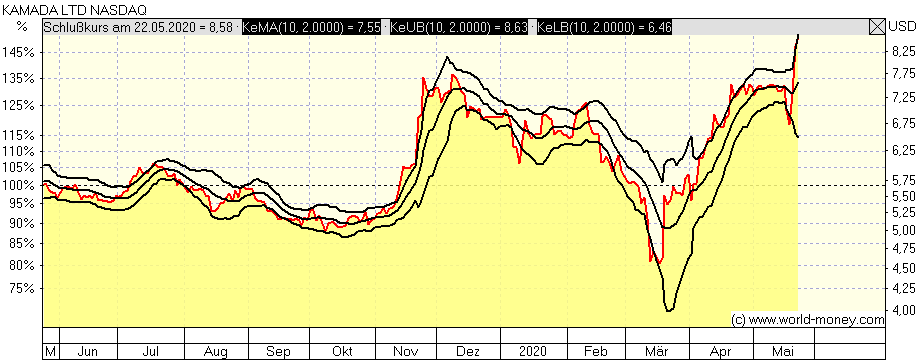

Keltner Kanal

Beschreibung

Der von Chester W. Keltner eingeführte Keltner Kanal besteht aus einem gleitenden Durchschnitt über den sog. typischen Preis , der von einem oberen und einem unteren Band begleitet wird. Der typische Preis wird berechnet, indem man Tageshöchstkurs, Tiefstkurs und Schlusskurs addiert und durch 3 teilt. Als nächstes wird der Tiefstkurs vom Höchstkurs abgezogen. Der gleitende Durchschnitt über diese tägliche Handelsspanne bestimmt die Abstände der beiden Bänder von der Mittellinie. Für die Berechnung der gleitenden Durchschnitte empfiehlt sich eine Zeitspanne um die 10 Tage. Mit Hilfe eines Faktors für jedes der beiden Bänder kann der Abstand von der Mittellinie angepasst werden.

Interpretation:

Wenn der Kurs das obere Band durchbricht, kann die auf eine weitere Kurssteigerung in der Zukunft hindeuten.

Durchbricht der Kurs das untere Band, deutet dies auf weiter fallende Kurse hin.

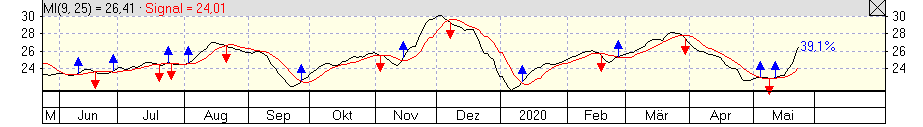

MASS Index

Beschreibung

Der MASS-Index ist ein Trendfolgeindikator. Beim MASS-Index wird ein gleitender Durchschnitt auf die Kursspanne eines Tages (Differenz Höchst- und Tiefstkurs) berechnet. Dieser Wert wird durch seinen eigenen gleitenden Durchschnitt dividiert. Das Ergebnis dieser Berechnung wird addiert.

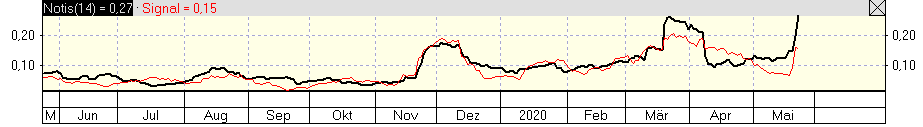

Notis %V

Beschreibung

Die Notis %Volatilität zählt zu den Trendfolge-Indikatoren. Sie wird berechnet, indem die Differenz von Tageshöchst- und Tagesschlusskurs, sowie von Tagestiefst- und Tagesschlusskurs gebildet wird. Dies sind die sogenannten "Aufwärts-" bzw. "Abwärtsvolatilitäten" des beobachteten Wertpapiers. Für beide Größen wird anschließend der gleitende Durchschnitt über einen Zeitraum von 4 bis 100 Tagen berechnet. Eine entsprechende Einstellung kann man im Indikatorfenster vornehmen (Klick auf den Namen des Indikators oben links).

Interpretation:

Wenn die Linien der Aufwärts- und Abwärtsvolatilitäten sich kreuzen geht man von einem Trendwechsel aus. Schneidet die Aufwärtsvolatilität die Abwärtsvolatilität von oben nach unten, so wird ein Kaufsignal, umgekehrt ein Verkaufssignal generiert, denn die Aufwärtsvolatilität wird dann größer, wenn die Spanne zwischen Tageshöchst- und Tagesschlusskurs größer wird (der Höchstkurs wird nicht durch den Schlusskurs "bestätigt", die Tagesgewinne somit quasi wieder abgegeben).

In einem Abwärtstrend steigt also gemäß der Annahme der Notis %V die Aufwärtsvolatilität.

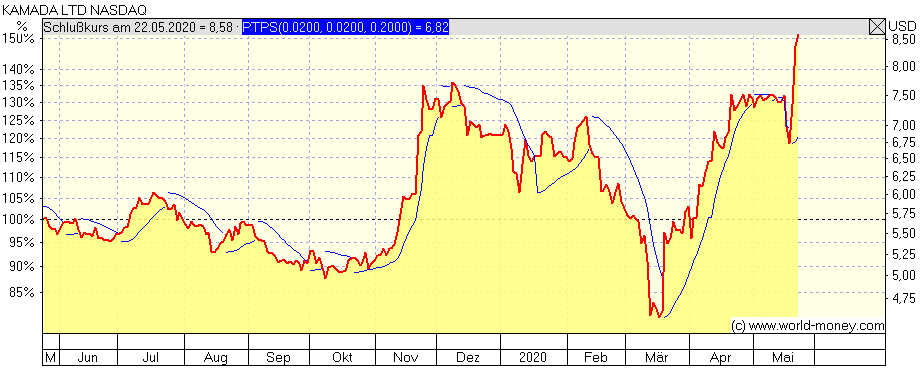

Parabolic Time / Price System (PTPS)

Beschreibung

Das PTPS, auch Parabolic SAR (für Parabolic Stop and Reverse ) genannt, stellt einen Trendfolger dar, der sich immer stärker dem Kursverlauf des Basistitel annähert. Sobald sich der Trend beim Basistitel umkehrt, kommt es zu einem Schnittpunkt zwischen Basiskurs und dem Verlauf des PTPS.

Interpretation:

Ausgangspunkt des PTPS-Verlaufs ist ein ausgewählter Extremwert im Kursverlauf des Basiswertes. Die Funktion die diesem Indikator zu Grunde liegt, bewirkt nun, dass sich die Kurve des PTPS parabolisch an den Basiskurs annähert, bis dieser umkehrt. Da die PTPS-Kurve dieser Umkehr zeitlich verzögert folgt, ergibt sich ein Schnittpunkt, der als Signal für den Optionshandel verwendet werden kann. Dabei gilt ein Kaufsignal, wenn der Kurs den Verlauf des PTPS von oben schneidet, und ein Verkaufssignal, wenn die PTPS-Linie von unten geschnitten wird.

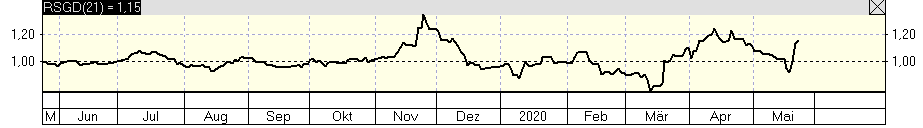

Relative Stärke nach Levy (RSL)

Beschreibung

Die RSL zeigt die Stärke an, mit der sich ein Kurs in einem bestimmten Zeitraum entwickelt hat und unterstellt dabei, dass die Kurse starker Titel ihre innere Dynamik behalten und Titel, die sich schwach entwickelt haben, ebenso schwach bleiben.

Interpretation:

Der RSL hilft bei dem Vergleich verschiedener Basistitel, indem für alle Titel die RSL bestimmt werden, und diese anschließend in eine entsprechende Rangliste eingereiht werden. Ein Konzept empfiehlt nun, nur Titel zu kaufen, die in dieser Liste den ersten oder zweiten Platz inne haben. Alle anderen sollten, falls vorhanden, verkauft werden.

Ein anderes Konzept verwendet zusätzlich die Volatilität der betrachteten Titel über die vergangenen 27 Wochen. Kaufempfehlungen werden nun für solche Wertpapiere ausgesprochen, die sowohl zu den ersten 5 % der RSL-Liste, als auch zu den ersten 12,5 % des Volatilitätsranking gehören. Alle Titel, die dagegen zu den letzten 30 % der RSL-Rangfolge gehören, sind zu verkaufen, alle anderen werden ignoriert.

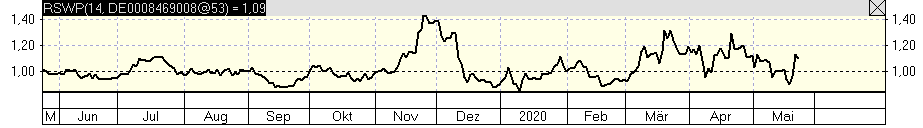

Relative Stärke zum Wertpapier (RSWP)

Beschreibung

Die Relative Stärke zum Wertpapier gibt die Stärke eines Wertes relativ zu einem Referenzwert an. Dies kann zum Beispiel ein Aktienindex sein. Die Voreinstellung ist der Deutsche Aktien Index (DAX).

Interpretation:

Werte größer als 1 für den RSWP zeigen, dass der untersuchte Titel stärker als sein Vergleichswert ist, umgekehrt zeigen Werte kleiner 1 für den RSWP, dass der untersuchte Titel schwächer als sein Vergleichswert ist. Diesen Aussagen ist aber keine allgemeine Bewertungsfähigkeit beizumessen, da der Vergleichswert selbst natürlich sehr stark oder sehr schwach sein kann. Die Güte des RSWP hängt also wesentlich von der Auswahl des passenden Vergleichswertes ab. Daher sollte aus dem RSWP selbst keine Handelsempfehlung abgeleitet werden. Allerdings kann der RSWP dazu dienen, eine größere Anzahl von Titel nach ihrem RSWP zu sortieren, und dann nur Titel mit einem bestimmten Mindest-RSWP mit anderen Indikatoren weiter zu untersuchen.

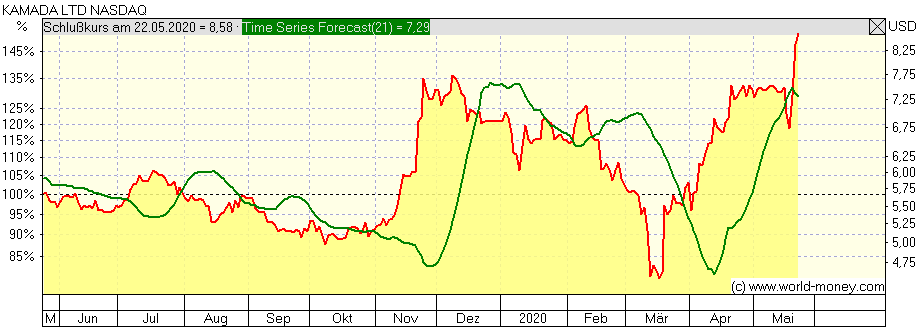

Time Series Forecast (TSF)

Beschreibung

Von der Idee ähnelt der Time Series Forecast (TSF) einem GD, da auch er versucht, den Trend eines Papiers anzunähern. Der mathematische Hintergrund dieses Indikators ist anspruchsvoll.

Die Trendmessung erfolgt nicht in Form einer Glättung (siehe GD), sondern dadurch, dass über den Kursverlauf sogenannte Regressionsgeraden, die die Steigung an genau einem Punkt des Kursverlaufs messen, berechnet werden. Die einzelnen Punkte werden zu einem fortlaufenden Verlauf zusammengefügt, der den Trend des Basiswerts beschreibt.

Interpretation:

Es werden Schnittpunkte des TSF mit dem Basiswert gesucht.

Ein Kaufsignal ist gegeben, wenn der Basiswert den TSF von unten nach oben schneidet, ein Verkaufssignal dann, wenn der Basiswert den TSF von oben nach unten schneidet.

Zu beachten ist, dass der TSF aufgrund seiner Berechnung sehr schnell, manchmal zu schnell reagiert. Er sollte daher immer in Verbindung mit anderen Indikatoren verwendet werden, etwa mit einem GD.

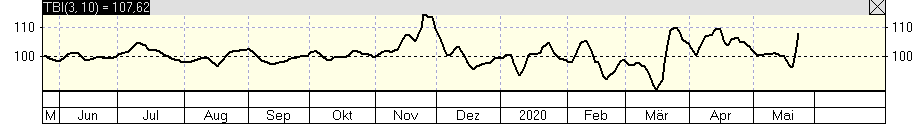

Trendbestätigungsindikator (TBI)

Beschreibung

Der TBI stellt das Verhältnis zweier gleitender Durchschnitte (GD) dar. Ein TBI unter 100 zeigt, dass der kurzfristige GD unter dem langfristigen liegt. Dies deutet auf eine technische Schwäche des Kurses hin. Bei einem TBI über 100 dagegen liegt der kurzfristige GD über dem langfristigen und deutet somit einen positiven Trend an.

Interpretation:

Herausragender Signalgenerator bei der TBI-Linie ist die 100-Horizontale, die für den Oszillator die Funktion einer Nullpunktlinie einnimmt. Wird diese Linie von unten nach oben geschnitten, so liegt ein Kaufsignal vor. Erfolgt die Überkreuzung aus der anderen Richtung, so generiert dies ein Verkaufssignal.

Man kann die Analyse des TBI noch weiter verfeinern, indem man einen gleitenden Durchschnitt an den TBI anlegt. Ein Kreuzen der TBI-Linie mit ihrem GD kann als eigenständiges Handelssignal verwendet werden, weil es eine bevorstehende Überschneidung der zugrundeliegenden Durchschnitte ankündigt.

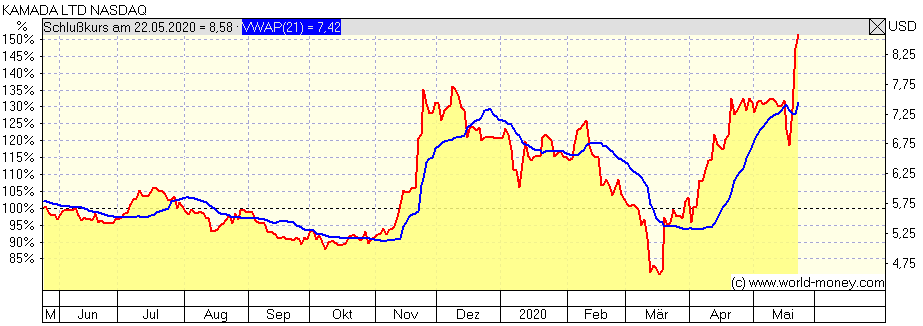

Volume Weighted Average Price (VWAP)

Beschreibung

Der VWAP entspricht einem gewichteten gleitenden Durchschnitt, wobei die Gewichtung über das Handelsvolumen erfolgt.

Interpretation:

Je höher das Handelsvolumen im betrachteten Zeitraum ist, desto stärker nähert sich der Indikator dem Kurs an.

Parameter:

Zeitraum: Tragen Sie hier den Zeitraum in Tagen ein, für den jeweils die Entwicklung untersucht werden soll. Ein längerer Zeitraum bedeutet eine stärkere Glättung.

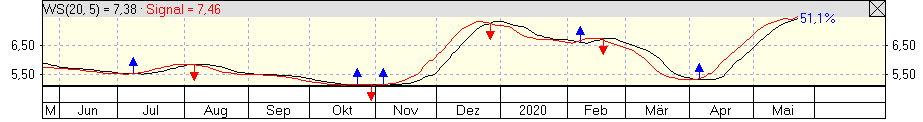

Williams Schattenlinien (WS)

Beschreibung

Die WS basieren auf dem Konzept der gleitenden Durchschnitte (GD). Dazu erzeugt man zu einem GD einen "Schatten", indem dieser um n Tage in die Zukunft kopiert wird. Hier mit Kauf-Verkaufssignalen.

Interpretation:

Wenn ein GD seine Schattenlinie kreuzt, deutet sich ein Trendwechsel an, der im Falle steigender Kurse als Kaufsignal und im Falle sinkender Kurse als Verkaufssignal aufgefasst werden kann. Dabei reagieren GD und Schattenlinie umso heftiger mit Handelssignalen, je kleiner n ist.

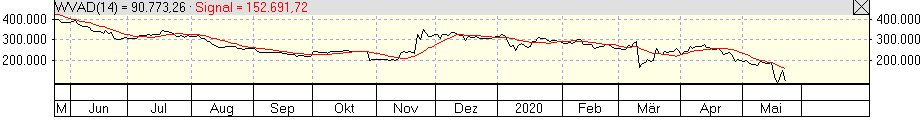

Williams Variable Accumulation Distribution

Beschreibung

Die Williams Variable Accumulation Distribution rechnet zu den Trendfolge-Indikatoren. Die WVAD kann auch als ein umsatzgewichteter Preis-Oszillator verstanden werden.

Die WVAD wird berechnet, in dem die Differenz zwischen Tageshöchst- und Tagestiefkurs durch die Differenz zwischen Eröffnungs- und Schlusskurs des Tages geteilt wird. Der Quotient wird nun noch mit dem Umsatz des Tages multipliziert und dann über einen bestimmten Zeitraum addiert.

Interpretation:

Als Kauf- oder Verkaufssignale können Schnittpunkte der WVAD mit seinem gleitenden Durchschnitt oder auch das Durchstoßen der Nulllinie von oben nach unten bzw. von unten nach oben heran gezogen werden.